Polska na jednym z ostatnich miejsc w Barometrze Dobrobytu Finansowego Intrum 2020. Pandemia uderzyła w polskich konsumentów.

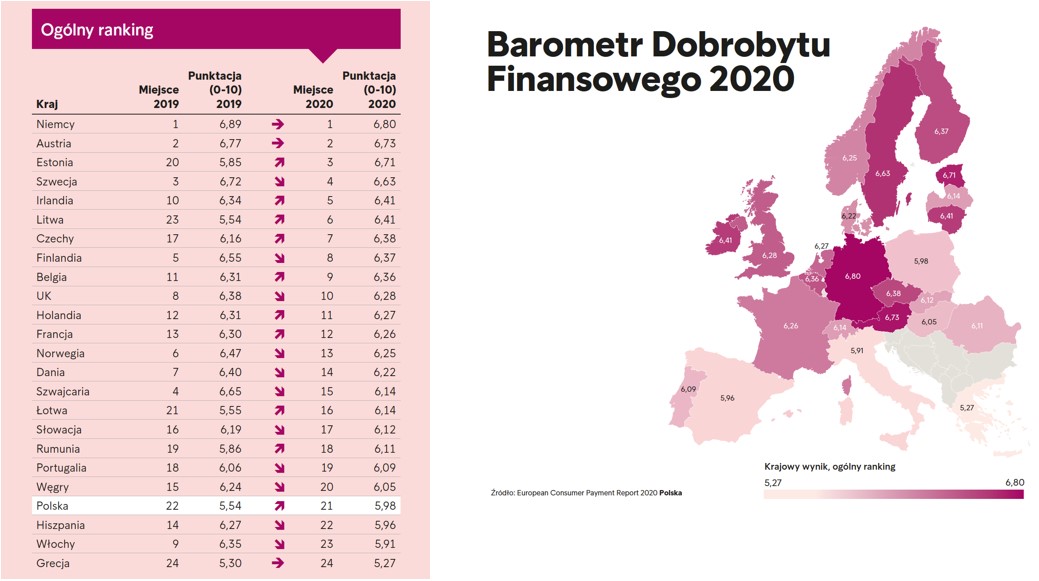

Publikując tegoroczną edycję raportu “European Consumer Payment Report”, Intrum po raz drugi przedstawia Barometr Dobrobytu Finansowego, czyli wskaźnik pozwalający zbadać i z łatwością porównać dobrobyt finansowy konsumentów w 24 europejskich krajach.

Tegoroczny ranking odzwierciedla wpływ pandemii Covid-19 na gospodarki w całej Europie. Polska znalazła się dopiero na 21. miejscu w zestawieniu z wynikiem 5,98 pkt., co wskazywałoby na to, że korona-kryzys mocno uderzył w rodzimych konsumentów, którzy obawiają się o swoją przyszłość finansową. Jednak, gdy w porównaniu z zeszłym rokiem sytuacja wielu państw pogorszyła się w korona-kryzysie, Polska poprawiła swoją pozycję w rankingu, mimo roku pandemicznego.

Co za to odpowiada? Jak w szczegółach oceniamy swój dobrobyt finansowy?

Dobrobyt finansowy Polaków w pandemii

Barometr Dobrobytu Finansowego Intrum definiuje dobrobyt finansowy jako posiadanie przez konsumentów bezpieczeństwa finansowego, które pozwala zaspokoić codzienne potrzeby związane z wydatkami i kontrolować finanse osobiste. Na ten wskaźnik składają się następujące czynniki/kategorie:

- zdolność do płacenia rachunków – bada stopień, do którego konsumenci są zdolni płacić swoje rachunki, oraz wskazuje, jaka część wynagrodzenia zostaje im w portfelu po zapłaceniu wszystkich zobowiązań każdego miesiąca,

- oszczędzanie na przyszłość – wskazuje na zdolność konsumentów do oszczędzania pieniędzy każdego miesiąca, także na niespodziewane wydatki,

- wiedza na temat finansów – bada poziom zrozumienia przez konsumentów pojęć z zakresu finansów osobistych.

W Barometrze Dobrobytu Finansowego 2020 Polska zajmuje 21. miejsce, a w poszczególnych wskaźnikach: zdolność do płacenia rachunków: 16. pozycję, oszczędzanie na przyszłość: 23. miejsce i wiedza na temat finansów: pozycja

12. Co zatem odpowiada za tak niskie uplasowanie się naszego kraju w rankingu?

– Na pierwszym miejscu należy wymienić deklaracje polskich konsumentów, mówiące o tym, że w obecnej sytuacji nie są oni w stanie tyle oszczędzać, co przed pandemią. Blisko połowa osób pytanych przez Intrum (jest to jeden z czterech najwyższych wyników w Europie) przyznaje również, że w wyniku pandemii ich dochody zmniejszyły się. Pocieszające jest to, że jesteśmy świadomi swojej sytuacji finansowej. Chcąc poradzić sobie z ograniczonymi środkami i rosnącymi rachunkami, konsumenci w naszym kraju podejmują kroki w celu zwiększenia swojej wiedzy na temat finansów. Jeżeli właśnie chodzi o tę kategorię, warto zaznaczyć, że Polska zalicza skok o 11 miejsc w stosunku do 2019 r. Ten fakt sprawił, że nasz kraj zajął jedną pozycję wyżej w ogólnym zestawieniu (Barometr) – komentuje Krzysztof Krauze, Prezes Intrum w Polsce.

-

Zdolność do płacenia rachunków. Terminowe wywiązywanie się z zobowiązań staje się coraz trudniejsze

Jak pokazuje raport “European Consumer Payment Report 2020”, kryzys związany z pandemią Covid-19 wywarł trwały wpływ na zdolność europejskich konsumentów do zarządzania finansami gospodarstw domowych. Wiele osób jest zaniepokojonych rosnącymi rachunkami i brakiem możliwości terminowego uregulowania zobowiązań finansowych, co z kolei negatywnie wpływa na ich samopoczucie. Te tendencje widać także w Polsce.

6 na 10 konsumentów (59%) w naszym kraju przyznaje, że ich rachunki rosną szybciej niż otrzymywane dochody. Obecnie 61% osób pytanych przez Intrum uważa, że coraz wyższe zobowiązania mają negatywny wpływ na ich ogólne samopoczucie, ale wiosną, w trakcie tzw. I fali pandemii ten odsetek był wyższy i wynosił 65%. Korona-kryzys sprawił, że obecnie w większym stopniu, niż w jakimkolwiek innym momencie swojego życia martwimy się swoją sytuacją finansową. Najwięcej konsumentów, którzy mogą podpisać się pod tym stwierdzeniem, plasuje się w grupach wiekowych 45-54 i 55-64 lat (odpowiednio 66% i 64%), a najmniej w przedziale wiekowym 65+ (49%).

– Za to poczucie braku bezpieczeństwa finansowego w dużej mierze odpowiada zasobność naszych w portfeli – to, ile pieniędzy w domowym budżecie pozostaje nam po opłaceniu wszystkich niezbędnych rachunków, do których również zalicza się spłata aktualnych zobowiązań finansowych. Co prawda 1/3 konsumentów deklaruje, że jest to nawet 50% miesięcznego wynagrodzenia (średnia dla UE - 15%), a jednocześnie co 4. osoba twierdzi, że jest to mniej niż 20% (średnia dla UE – 41%). Warto zaznaczyć, że w tym przypadku nie chodzi o oszczędności, ale o środki, które przeznaczamy na życie, utrzymanie, itp. To, że polscy konsumenci mają ich mniej niż statystyczny Europejczyk i przede wszystkim mieszkańcy Północnej Europy czy Niemiec, Szwajcarii, sprawia, że zajmujemy niską pozycję w Barometrze Dobrobytu Finansowego Intrum – wyjaśnia Krzysztof Krauze, Prezes Intrum w Polsce.

-

Oszczędzanie na przyszłość

Pandemia Covid-19 i kryzys ekonomiczny, który ze sobą przyniosła, przekreśliły plany konsumentów dotyczące oszczędzania, szczególnie w perspektywie długoterminowej.

Chociaż 8 na 10 respondentów badania Intrum z Polski przyznaje, że są w stanie oszczędzać pieniądze każdego miesiąca i jest to podobny odsetek, co w 2019 r. (79%), to jednak blisko 70% pytanych osób nie jest zadowolona

z kwoty, którą są w stanie regularnie odkładać (2019 – 65%). Co więcej, 46% konsumentów przyznaje, że oszczędza teraz mniej pieniędzy, niż to miało miejsce przed pandemią. Przeszło 4 na 10 konsumentów (42%) uważa, że korona-kryzys w ogóle nie wpłynął na tę kwestię w ich gospodarstwach domowych.

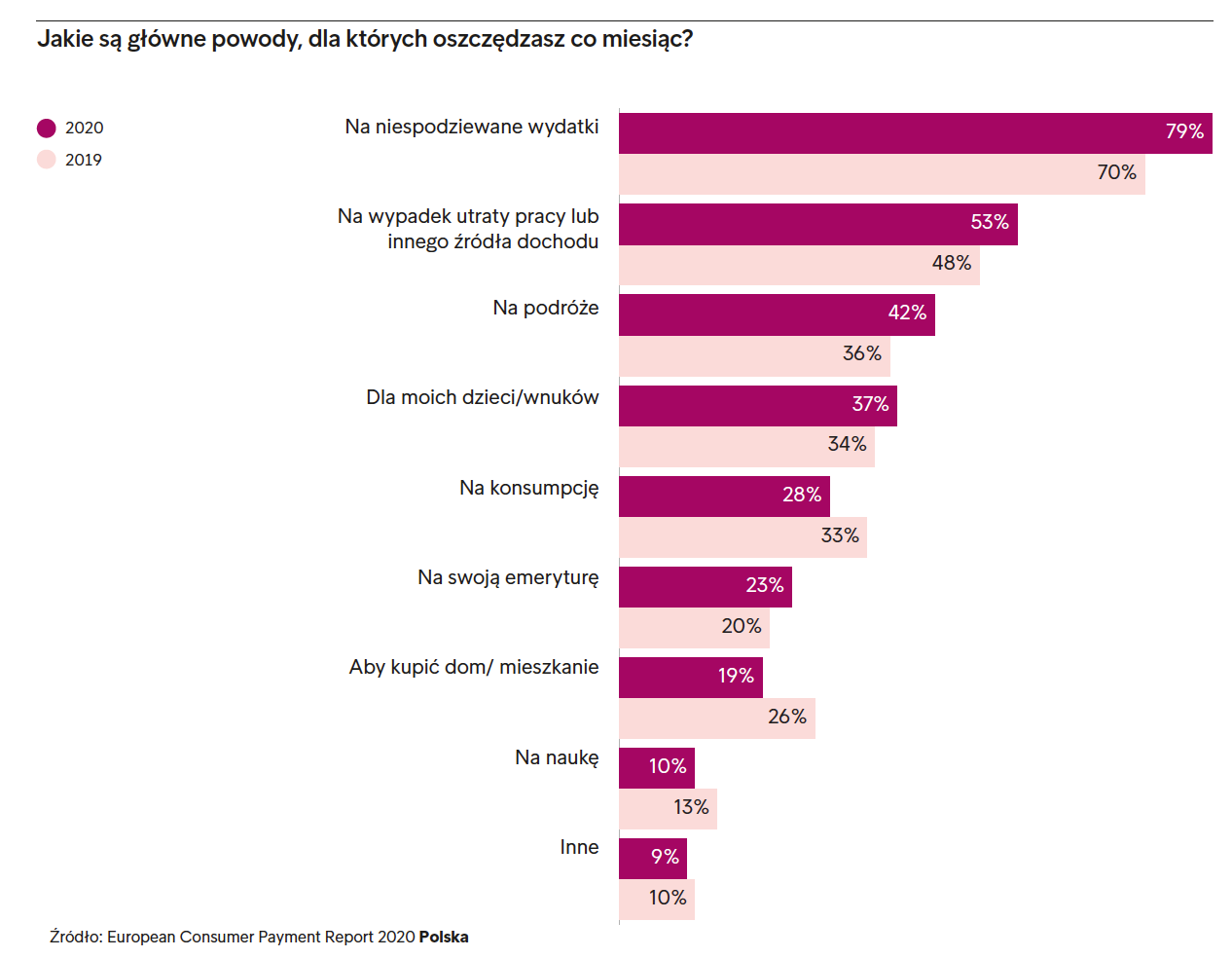

Pandemia jednak nie zmieniła powodów, dla których staramy się co miesiąc odkładać gotówkę. W 2020 r., tak jak w poprzednim roku, pierwsze miejsca na tej liście zajmują: oszczędzanie na niespodziewane wydatki (79% w 2020 vs 70% w 2019), na wypadek utraty pracy lub innego źródła dochodu (53% w 2020 vs 48% w 2019) i na podróże (42% w 2020 vs 36% w 2019).

Wydarzenia, które miały miejsce w tym roku, wzmocniły tylko istniejące już wcześniej tendencje. Dodatkowo, 12% konsumentów przyznało, że od czasu pandemii stara się oszczędzać więcej pieniędzy, niż to miało miejsce wcześniej. Te osoby przyznają wprost, że zdecydowały się na taki krok, by zapewnić sobie większe bezpieczeństwo finansowe, gdyby ich dochody miałyby ucierpieć w wyniku korona-kryzysu (60%). Paradoksalnie niektórym konsumentom w odkładaniu gotówki pomagają aktualne okoliczności – 46%[1] zaznaczyło, że ze względu na restrykcje dotyczące koronawirusa wydaje teraz mniej pieniędzy, np. na codzienny transport czy jedzenie na mieście.

Zwiększenie wiedzy na temat finansów osobistych ratunkiem przed kryzysem?

Blisko połowa konsumentów w Europie twierdzi, że poprawa bezpieczeństwa finansowego, które może zapewnić pogłębienie wiedzy z zakresu finansów osobistych, stała się dla nich głównym priorytetem od czasu wybuchu kryzysu. – Jeżeli chodzi o konsumentów z Polski, ten odsetek jest jeszcze bliższy i wynosi blisko 60%. Od początku pandemii podejmujemy wiele działań, by poprawić swoją wiedzę z dziedziny finansów, którą definiujemy jako zrozumienie tego, w jaki sposób funkcjonują kwestie związane z pieniędzmi, zestaw umiejętności i informacji, które pozwalają nam podejmować świadome i efektywne decyzje dotyczące finansów. Deklaruje to 48% naszych respondentów. Jest to ważna kwestia, ponieważ takie kroki pozwolą uniknąć wielu problemów, gdyby korona-kryzys miał jeszcze trwać w 2021 r. – zaznacza Krzysztof Krauze, Prezes Intrum w Polsce.

Najwięcej osób – 36% deklaruje, że czyta działy finansowe dzienników i magazynów. Co 5. pytana osoba czyta książki traktujące o finansach i słucha podcastów o tej tematyce (odpowiednio 22% i 21%). – Chęć podniesienia wiedzy z zakresu finansów osobistych jest jednym z niewielu pozytywnych skutków pandemii, tym bardziej, że 1/3 konsumentów w Polsce uważa, że otrzymała niewystarczająco dobre wykształcenie w dziedzinie finansów,

by zarządzać swoimi bieżącymi sprawami finansowymi i często korzysta z porad innych – dodaje Krzysztof Krauze.

O raporcie European Consumer Payment Report 2020

Raport “European Consumer Payment Report” pozwala uzyskać wgląd w codzienne życie europejskich konsumentów: ich wydatki i umiejętność zarządzania finansami domowymi każdego miesiąca. Raport powstał na podstawie zewnętrznego badania przeprowadzonego przez firmę Longitude w 24 krajach Europy, także w Polsce.

W tegorocznej edycji badania wzięło udział 24 198 konsumentów. Dane zbierano od 28 sierpnia do 5 października 2020 r.

Pobierz pełny raport ECPR 2020 TUTAJ.